Bankless:以太坊的一体化时代

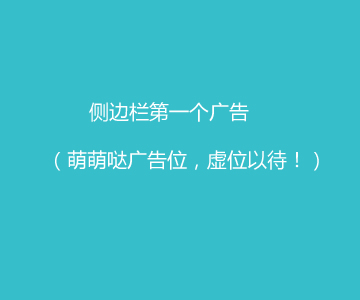

要成为成功的区块链,必须建立起一个正向循环飞轮,其结构如下:

经济进步(如 TVL、价格、收入、交易量等)为链带来关注度与能见度,从而:↓

新应用能获得融资,新开发者愿意学习这项技术,新用户也能受益于我们打造的一切,以改善自身生活,这最终会促成:↓

创新 —— 基础设施与应用的改进,提升效率,探索新的用例与架构。创新阶段是整个循环中最需要协作的一环,但也是自然激励最容易让团队各自为政的阶段。创新推动经济进展,循环由此再次开启。

而以太坊的问题非常简单 —— 我们打破了这个飞轮的每一个环节。

注:本文聚焦以太坊的高层技术路线图,并不涉及其社交层的演进。但这两者必须共同存在,才能呈现完整图景。

首先,承认问题

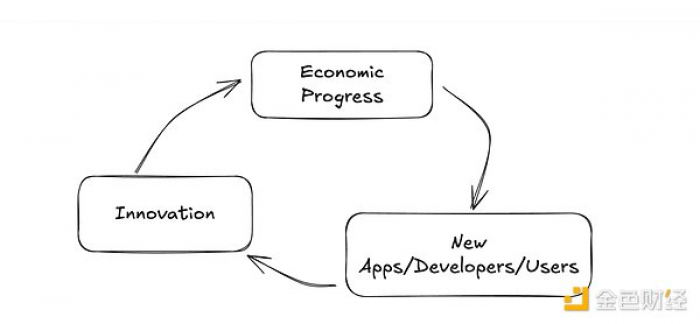

新的应用、开发者和用户都在 Layer-2!创新发生在 Layer-2!连经济进展也正在向 Layer-2 倾斜。

若这些 L2 能反哺整个飞轮循环,那么这本不构成问题——但现实是,它们往往并没有做到这一点。

那么,这个飞轮断裂的根源在哪里?

从 2020 年开始,以太坊将 Rollup 视作唯一的可扩展路径,并严重高估了 L2 对以太坊飞轮的贡献潜力。

Rollup 被定位为扩容解决方案。与分片(sharding)相比,它看起来更简单,不会削弱以太坊主链的安全性,甚至还能带来更强的可组合性。

但 Rollup 不仅仅是一种扩容架构,它更是一种激励架构。其基本逻辑路径可以简化为:

我们需要扩展以太坊。

要扩展具备我们所需特性的区块链,某种形式的分片是必要的。

在协议层执行中,分片过于复杂且伴随其他问题。

因此,Rollup 是唯一的扩容方法。

在我看来,这套逻辑中的第 2 点就是一个重大误判。从实践上看,我们显然犯了错(至少在某种程度上)。例如,Solana 和 Monad 就展示了不依赖任何形式分片也能实现可扩展性的路线图。与此同时,许多以太坊核心开发者也证明了我们还能大幅提升 L1 的性能潜力。

尽管我并不认为单一链就能承载所有需求,但我们明显在探索 L1 扩容机会之前,就匆忙奔向了终局。

第 4 点的推理同样站不住脚。我们未能正确评估「以 Rollup 为核心的路线图」对以太坊主链网络效应飞轮的潜在负面影响。

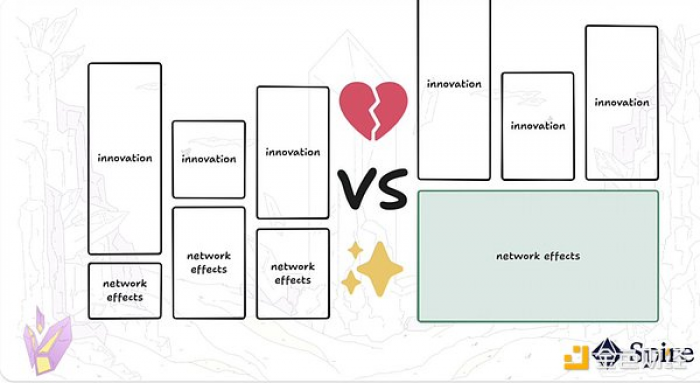

理想的飞轮

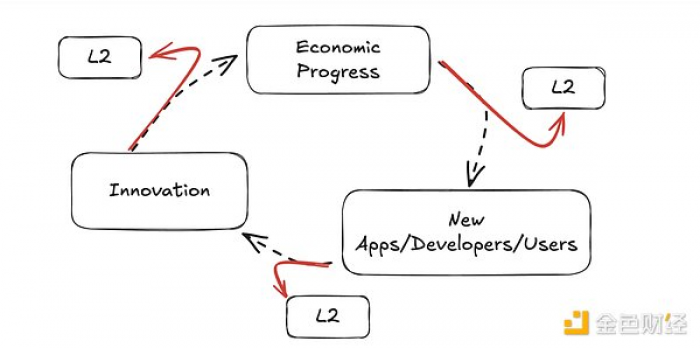

我认为,我们可以重新构建以太坊的网络效应飞轮:

与其让网络效应从飞轮中被抽走,不如让 Layer-2 之间通过协同加速彼此之间的网络效应传导。

具体而言,这意味着:

提供几乎无限的弹性扩容能力,作为主链的溢出层;

推动定制化、专用化和大胆实验性探索;

吸引用户和开发者入驻;

带动整个以太坊生态系统的收入增长,同时提升以太坊 L1 本身的收入;

与以太坊保持高度可组合性。

这种互动机制不仅对以太坊有益,对 Layer-2 同样如此 —— 水涨船高。

vccccccccccc4

坚实的基础

要有效重启这个飞轮,我们需要一个强大的一层网络(L1)——

一个值得被组合的主链;

一个值得作为金库资产持有的 ETH;

一个能作为创新协调中心的平台。

怎么做?答案再简单不过:大幅扩容 L1。

我们应从 L1 层级的创新开始。

这是出于三大原因:

L1 扩容能在理想飞轮下增强网络效应;

L1 扩容会提高 L2 的竞争门槛;

L1 扩容对 L2 也有直接帮助!(特别是我将在下一节讨论的那类 L2)

大多数读者可能都清楚 L1 扩容在实践中意味着什么:提高 TPS 和每秒 gas 限制,同时缩短区块时间。

我们要把以太坊 L1 打造成最强的结算网络,也要是最强的执行网络。

而这一切,正是 Layer-2 真正所需要的坚实基础。

让 Rollup 回归主场

随着 L1 扩容并建立起自身的网络效应,我们必须抓紧时间优化 Layer-2,使其能为理想飞轮做出贡献。

我们需要在以下两点之间取得平衡:

以太坊曾向 Rollup 承诺,它们将是以太坊扩展优先支持的路径;

Rollup 确实建立起了自己的网络效应。

如果我们现在转向 L1 扩容,就必须谨慎行事,以免完全疏远主要的 L2 项目(当然,有些 L2 本来就没有存在的必要,该消亡就应当消亡)。

我提出一种简单的 Rollup 设计:

Rollup 使用以太坊作为数据可用性(DA)层;

Rollup 使用以太坊进行执行 —— 即它是原生 Rollup;

Rollup 使用以太坊进行排序 —— 即它是基于以太坊的 Rollup;

Rollup 使用 ETH 作为原生 gas 代币。

这种设计的 Rollup 被称为 “超声波 Rollup”,或者“基于 原生 Rollup。我之前已详细论述过这类设计。

不过,在当今以太坊上,超声波 Rollup 仍不可行。

要实现“原生”部分,以太坊需要通过硬分叉新增一个名为 execution engine opcode 的操作码。

基于排序当前在实际执行上也存在一些问题。而所有这些变更,都与 L1 扩容密切相关。

从多元选择走向唯一答案

以太坊正在构建顶级的数据可用性(DA)服务,based的 Rollup 正在输出排序能力,我们也在持续改进,

原生 Rollup 则将带来卓越的执行性能。

以太坊主链将核心的 Rollup 服务整合进统一的超声波 Rollup 架构中。

虽然链仍然可以保持模块化(毕竟市场是无许可的),

但以太坊所提供的服务如此关键且完善,以至于其他竞争者变得无关紧要。

在这种模式下,价值捕获(通过手续费)的逻辑非常直接:

提供最有价值的服务,连接最大规模的同步经济区,拥有最强的经济安全性、最抗审查的排序能力、最可靠的结算层,以及最安全的数据可用性层。

叙事自然成型:“以太坊是最好的” → 以太坊就是最好的。

扩容主链、让 Rollup 回归主场、全面整合一切。并尽快完成这一切。

声明:此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。本网站所提供的信息,只供参考之用。

版权保护: 本文由 主页 原创,转载请保留链接: https://gata-io.com//html/273.html